綜所稅/股利分離課稅/台灣租稅負擔率比較表/綜所稅稅率最高45%/GDP造假/「取得港簽成為香港稅務居民」的方式,就可以合理將資產移轉至香港 @ 姜朝鳳宗族 :: 痞客邦 ::

,2018年我國租稅負擔率(租稅收入占GDP比率)為13.4%,明顯低於主要國家(如南韓及美國約19%,參考這裡),甚至低於被列為避稅天堂的新加坡(2018年租稅負擔率為14.2%)。可見,中華民國台灣其實是一個輕稅的「租稅友善」國家。

自由廣場》稅收超徵要還稅於民? 你誤會了!

2022/11/03 05:30

◎ 魏思源

自由廣場》稅收超徵要還稅於民? 你誤會了! - 自由評論網 https://bit.ly/3UjrpfK

立法院財政委員會日前審查財政部及所屬單位一一二年度總預算案,財政部長蘇建榮指出,今年全國稅收實徵數有可能突破三兆元,創歷史新高,超出預算數金額達四千多億元。

有立委指出,不少國家都有「還稅於民」的作法。例如,新加坡曾發了台幣一五四億元,平均每人領到六六○○元,另外港澳韓也都有退稅,詢問政府是否有打算「還稅於民」?也有民眾表示看到媒體報導政府稅收年年超徵,質疑政府為何不退稅?此外,更有民間團體認為,這些政府多收的錢,等於不當得利、違法所得,是對人民財產的不當掠奪,因此應該「還稅於民」。

今年全國稅收實徵數有可能突破三兆元,創歷史新高。(REUTERS)

其實一般人都誤解了,台灣所謂的「稅收超徵」係指稅收實徵數超過預算數之金額,主要呈現政府稅收短估現象與程度,這種稅收預測誤差每年都一定會有。因此所謂稅收「超徵」的真實意義,其實就是徵得的稅收比財政部原先預估值高罷了,並不表示有「財政盈餘」或國家有不當得利,更不是指超出「應該徵收」的稅而無謂的增稅,如果是這樣,當然要退稅,因為政府多徵收了不該徵的稅,等於A了那些納稅人。這時無論政府是否處於赤字預算、債務餘額還有多種,這種「超徵」是沒得商量、一定要全部退稅「還稅於民」。

反倒是政府對應該收的稅不收,以致近廿年來台灣的租稅負擔率只能在十二%到十三%徘徊,稅率之低幾乎已可說是全球排名最末,甚至危及財政健全,政治人物卻無視於此,跟著某些公民團體起舞,藉機倡言「還稅於民」來討好民眾,著實有欠妥適。因此,在台灣物價持續上升,助長了稅收超徵,亮麗數字的背後隱憂重重,為期許落實財政紀律,與其主張效仿其他國家還稅於民,不如將超出預期的稅收用來償還政府的舉債,矯正政府以往債留子孫的不負責任態度,紓解世代不正義問題,才是真正的公平正義。

(作者任職資訊業,宜蘭縣民)自由廣場》稅收超徵要還稅於民? 你誤會了! - 自由評論網 https://bit.ly/3UjrpfK

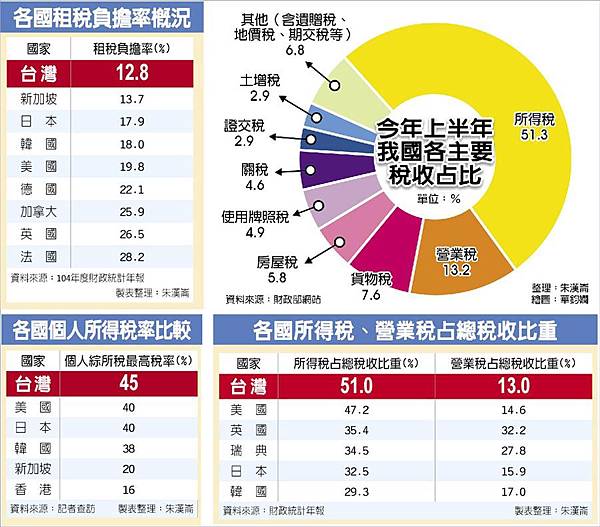

今年上半年我國各主要稅收占比 各國租稅負擔率概況 各國個人所得稅率比較 各國所得稅、營業稅占總稅收比重 所得稅好重 台稅負嚴重扭曲 - 財經要聞 - 工商時報

台灣人租稅負擔率全球最輕?財政部最新出爐的財政統計年報顯示,台灣租稅負擔率從1995年的17.5%一路降到2015年12.8%,但在看似大家租稅負擔輕的同時,合計個人綜所稅、企業營所稅的所得稅占總稅收比重不減反增,一路從25%提高至45%、今年上半年更高達51%。所得稅比重偏高,已造成台灣稅收嚴重失衡。

學者:應降個人綜所稅率

觀點-民粹操縱稅改 真相被遮蔽

表面上看,台灣租稅負擔率僅12.8%,幾乎已可說是全球第一低,連一向以低稅率著稱的新加坡,租稅負擔率2015年都還有13.7%、高於台灣。但台灣人真的沒有稅負壓力?答案恐怕正好相反。

根據財政部今年上半年的稅收統計,在1兆2,270億元總稅收,所得稅占稅收比重已高達51%,台灣所得稅收所占比重在OECD國家中可說名列前茅,比美國占比47%還要高,即使是比起歐洲所謂社會福利國家,也不遑多讓。

除了所得稅占稅收比重高,其中個人綜合所得稅3,266億元、占了26.6%,更比營業稅占比(13%)高出一倍。業者指出,這顯示國人不僅沒有享受到低租稅負擔率的好處,繳交所得稅的壓力反而比其他國家都還高。

若再比較鄰近的出口貿易競爭主要對手韓國,韓國所得稅占總稅收比重僅29%,更被金融業者形容與台灣的51%是「天壤之別」,有業者指出,正因如此,台灣的高所得稅才嚇跑一堆產業發展所需的優質人才,不是人才出走,就是外籍人才不敢進來。

中華經濟研究院諮詢委員孫克難指出,一般而言,所得1/3拿來繳稅算是適中,但若是一個人努力工作,卻有一半的所得要拿來繳稅,反而傷害真正的公平性,也會導致人才外流與資金流失;他認為,最符合「量能課稅」精神的是消費稅而非所得稅,特別是個人所得稅。

以營業稅而言,孫克難指出,若以平均稅率來看,OECD國家營業稅率平均在25%,但台灣只有5%。財政部內部對歐美、OECD等全球主要國家的統計數據,也顯示台灣現行5%的營業稅率的確已是全球最低。

目前全世界除了香港免稅,任何一個課徵營業稅的國家,稅率都比台灣高,包括跟鄰近的亞洲國家相比,大陸17%、新加坡7%、日本8%(預定後年提高至10%)、韓國10%。至歐美包括許多OECD國家在內,稅率都在15%以上,例如德國19%、法國20%、冰島25.5%、丹麥25%、匈牙利27%。

孫克難指出,在不景氣時,提高營業稅反而較景氣的時候較不會影響到物價,因為在市場供需的法則下,廠商不見得會把營業稅提高的成本轉嫁到消費者身上,況且,目前大多數重要的民生物資用品,都已免徵營業稅,政府在作稅制調整時,實在應該拿出魄力。

所得稅好重 台稅負嚴重扭曲 - 財經要聞 - 工商時報 http://bit.ly/37flSPf

各國/各地區政府總稅收(包括中央政府及地方政府稅收)占國內生產總值百分比,又稱為"租稅負擔率" https://is.gd/wamQGJ

是誰繳了很多稅?用數據敲醒你的「繳稅幻覺」

2020-02-06

是誰繳了很多稅?用數據敲醒你的「繳稅幻覺」 | 陳國樑、伍大開 / 思財仰屋 | 獨立評論 http://bit.ly/387GcTi

民眾集體「自覺」繳了很多稅的氛圍,是否與數據有所出入? 圖片來源:Shutterstock

民眾賺取的所得,需繳納所得稅。繳完稅的所得拿來用做日常消費,還要繳消費稅。所得如果拿來累積財富(例如土地、房屋),每年還須貢獻點財產稅。人云亦云的「萬萬稅」說法,其來有自。

在民眾集體「自覺」繳了很多稅的氛圍下,近年來一旦有「稅收超徵」的新聞,如影隨形的就是「還稅於民」的呼聲。此類聲音不外乎主張民眾繳了太多稅,政府應按人頭退還多收的稅款云云,且多少還帶有對於稅局濫徵的指控。

另一方面,這個「收了很多稅」的自覺,竟也讓主政者有恃無恐。剛結束的2020大選中,我們看到了不計實際效益的煙火政策與一張張選舉支票,全然漠視國家的財政未來。

然而,2018年我國租稅負擔率(租稅收入占GDP比率)為13.4%,明顯低於主要國家(如南韓及美國約19%,參考這裡),甚至低於被列為避稅天堂的新加坡(2018年租稅負擔率為14.2%)。可見,中華民國台灣其實是一個輕稅的「租稅友善」國家。

為何此一數據與大眾「繳了很多稅」的自覺如此兩極?當民眾的認知與實際情形有極端的落差時,租稅政策的未來發展將在民意導向下,偏離實際情形,變成建構於「幻覺」之上。

究竟誰在繳稅?

以消費稅系統中的「加值稅」為例,我國加值稅稅率是世界最低的(另類的「台灣之光」),不論就整體稅率結構或國際租稅發展趨勢,理當思索消費稅系統的改革之道,可參考我們的上一篇文章:〈我們要的是稅改,而非減稅──日本消費稅改革的啟示〉。

然而遺憾的是,一直以來主政者均不敢提出消費稅的改革,主要原因還是顧忌民眾觀感。在民眾普遍自認為繳了很多稅的情況下,加值稅率一旦提高,會立刻反映在物價上,讓民眾對於繳稅的厭惡感更加不可收拾。因此,考慮到選票,能不再減稅已足以讓主事者竊喜,更不用說消費稅改革、提高加值稅稅率了。

究竟現況下誰在交稅?又交了多少稅?各項稅收中,綜合所得稅、營利事業所得稅(以下簡稱綜所稅及營所稅)與營業稅3種稅收,近年來占我國總租稅收入比重超過6成,我們可以藉由這3種稅的統計資料,一窺稅負的分配情形。

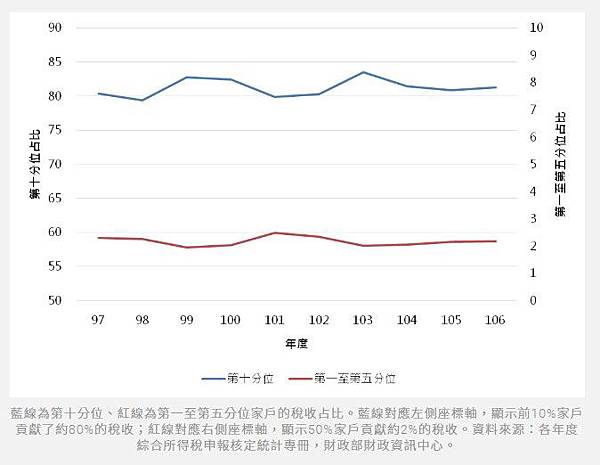

綜所稅:前10%家戶貢獻約80%稅收

財政部財政資訊中心依照家戶申報所得的總額排序,切分成10個分位組。第一分位組為所得最低的10%、第二分位家戶組為所得次低的10%……依此類推,第十分位家戶為所得最高的10%,可呈現不同所得家戶繳稅情形。

根據該資料顯示,近10年,所得最高10%的家戶(第一分位家戶組)總共貢獻了約80%的稅收。相形下,一半的家戶(所得低於中位數的第一至第五分位組)貢獻僅有2%。

藍線為第十分位、紅線為第一至第五分位家戶的稅收占比。藍線對應左側座標軸,顯示前10%家戶貢獻了約80%的稅收;紅線對應右側座標軸,顯示50%家戶貢獻約2%的稅收。資料來源:各年度綜合所得稅申報核定統計專冊,財政部財政資訊中心。

因此,就統計數據來看,綜所稅的租稅負擔集中於少數高所得家戶,而一半的家戶僅負擔微乎其微的稅收。如此懸殊的差距,雖然可說是重分配機制的展現,但當稅收過度仰賴少部分個人時,財政的穩健豈非如臨深淵、如履薄冰?

此外,另一項數據也值得深思。每年5月是綜所稅的報稅季,「繳稅了嗎?」成為民眾間打招呼的開場白;但這句話或許應該換個方式說:「退稅了嗎?」據新聞報導,去年綜所稅退稅件數共有331萬件,表示超過半數的家戶不是繳稅,而是申請退稅。

營所稅:不到1%的營利事業,負擔75%稅收

另外一份資料揭示了104、105年課稅所得額「超過1億元」與「低於100萬元」之營利事業家數與應納稅額占比。數據顯示,所得超過1億元的企業約有2,400家,占整體比例不到1%,而貢獻了約75%的稅收;而所得低於100萬元的營利事業約73萬家,占整體比例高達85%,但僅繳納3.5%稅收。因此,營所稅統計顯示出與綜所稅相同的問題──稅收過度集中。

所得超過1億元之營利事業占比(%)。表格中可見所得低於100萬元者在所有營利事業家數中高達85.16% 與85.66%,稅收貢獻分別為3.49%與3.35%;超過1億元事業家數占比則分別為0.29%與0.28%,稅收貢獻則為73.19%與75.05%。資料來源:營利事業所得稅申報核定統計專冊,財政部財政資訊中心。

據報導,北區國稅局轄內的營所稅前三大戶,繳納稅額總計為541億元,占北區總稅額36.9%,其中第一名即貢獻了350億元!以107年全國總營所稅稅收5,679億元計算,這三大戶即貢獻了其中的9.5%,稅收集中化的現象可見一斑。

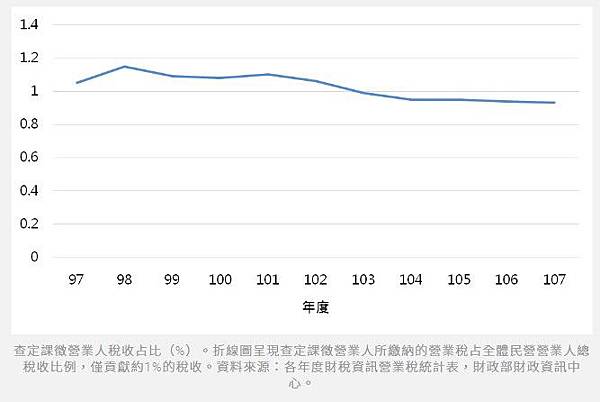

營業稅:約1/3營業人,僅貢獻1%稅收

平均月銷售額高於20萬元的營業人,適用「加值型營業稅」,須開立統一發票,並申報進項及銷項金額以計算應納稅額。至於月銷售額高於起徵點、但低於20萬元的營業人,則以「查定」方式課徵;即所謂的「查定課徵營業人」。這樣的人約占營業人總數的1/3。

其中與民眾日常生活緊密關聯、常被喻為台灣經濟韌性與活力的小規模營業人,是查定課徵營業人的主力。然而資料卻顯示,107年度得查定課徵稅收占比居然不到1%!營業稅稅收99%以上都來自平均月銷售額高於20萬的加值型營業人。這顯示營業稅在結構設計上的嚴重缺陷。

查定課徵營業人稅收占比(%)。折線圖呈現查定課徵營業人所繳納的營業稅占全體民營營業人總稅收比例,僅貢獻約1%的稅收。資料來源:各年度財稅資訊營業稅統計表,財政部財政資訊中心。

極少數的人,負擔了大部分稅收!

所以,回到文章開頭問題:「究竟誰在繳稅?交了多少的稅?」答案是:「極少數的人,負擔了大部分稅收。」

稅收仰賴極少數人的貢獻,是財政穩健很大的警訊。庶政有賴稅收因應;如果稅收僅仰賴這一小撮人,無異是將國祚永續與這一小撮人的稅單綁在一起,這是何等的風險!稅負過度集中結合低租稅負擔率,我國稅負分配的態樣可說是「患寡亦患不均」。

近年來,有不少民間團體極力鼓吹,政府應將超徵稅收按人頭退還人民,似乎也獲得不少認同,甚至有直轄市政府以「還稅於民」為口實減稅(參見報導)。但,這樣的主張是漠視了我國明顯低於其他國家的租稅負擔率。在政府施政質量有賴稅收支應下,三流的租稅負擔率,意謂三流的政府;主張退稅,無異於主張再向下沉淪的政府。

我們認為,租稅政策的發展應回歸客觀數據及思辨,在維護財政永續前提下改革稅制。當國家稅收主要來自少部分個人與營利事業時,主政者應思索如何降低稅收風險,提升財政穩健度。

改革的關鍵,還是在於如何擴大稅基,使稅負更為平均。現行綜所稅、營所稅及營業稅均有相當多討好選民或特定利益團體的優惠項目,應重新檢討其正當性;如優惠理由不具充分性,則須將之重新納入應稅範圍,使租稅負擔與納稅能力更為契合。此外,適當提高加值稅稅率、加重消費稅占整體稅制結構比重,不僅迎合整體國際經濟局勢,也可望有效提高我國整體租稅負擔率。

展望未來稅制改革,主政者應有「知覺」,而非被無由的「自覺」或「幻覺」所綁架!

是誰繳了很多稅?用數據敲醒你的「繳稅幻覺」 | 陳國樑、伍大開 / 思財仰屋 | 獨立評論

OECD國家的租稅負擔率,佔GDP的30%以上;在此財政環境下,其退休人員的平均所得替代率約為55%。

台灣的租稅負擔率,不超過GDP的15%;但公教人員的所得替代率卻高達九成以上。

結局不難預測:不是年金破產,就是債留子孫。

--------------------

OECD國家年金制度 平均所得替代率52.9%

他山之石》OECD國家年金制度 平均所得替代率52.9% - 政治 - 自由時報電子報 https://bit.ly/426LJsc

立法院院會昨經表決,三讀通過「警察人員人事條例第35條條文及增訂附表三」修正案。(記者謝君臨翻攝)

他山之石》OECD國家年金制度 平均所得替代率52.9% - 政治 - 自由時報電子報 https://bit.ly/426LJsc

2025/01/08 05:30

〔記者林曉雲/台北報導〕立法院昨三讀通過警消等人員退休所得替代率上限可至八十%,依年改會網站公布聯合國經濟合作暨發展組織(OECD)年金制度之整體資料分析,OECD卅四國平均為五十二.九%,我國年改原規劃至二○二九年退休所得替代率六十%,仍高出OECD平均很多。

日本35% 韓國為39.3%

若比較鄰近日本的卅五%,韓國的卅九.三%,我國規劃的六十%高出更多。銓敘部長施能傑憂心,立法院修法,讓警消等人員替代率可至八十%,造成的退休所得差距,獨厚警職到「難以想像」。

我國年金改革方案所設計的公教人員年金平均所得替代率為「本俸兩倍」的六十%,約等於「實質薪資」的七十.八%。

依年改會二○一六年資料,各國平均毛所得替代率,在六十%以下如加拿大(卅六.七%)、德國(卅七.五%)、澳洲(四十四.五%)、比利時(四十六.六%)、芬蘭(五十五.八%)等。而替代率達八十%以上的國家寥寥可數,例如西班牙(八十二.一%)、荷蘭(九十.五%)、印度(九十六.五%)。

對照年改會各國二○一一年資料,OECD年金的公共支出,三十四國平均占政府支出的十七.五%,西班牙的年金支出占政府支出的廿二.八%。

他山之石》OECD國家年金制度 平均所得替代率52.9% - 政治 - 自由時報電子報 https://bit.ly/426LJsc

-----------------

台灣租稅負擔率19.3% OECD國家排名次低

鉅亨網記者郭幸宜 台北 2019-06-18 21:52

台灣租稅負擔率19.3% OECD國家排名次低 | Anue鉅亨 - 台股新聞 https://bit.ly/4h8ugDF

財政部統計,租稅負擔率19.3% ,OECD國家排名次低。(鉅亨網資料照)

財政部統計,2017 年台灣社會安全捐占 GDP 比重約 6.5%,加上賦稅收入後合計整體租稅負擔率約 19.3%,在經濟合作暨發展組織 (OECD) 國家中排名次低,僅次墨西哥。

社會安全捐的編纂內容主要以 OECD 的稅收分類為主,內容涵蓋勞工保險、公教人員保險、全民健保、國民年金險、就業保險、勞退新舊制與私校教職員撫卹離職資遣儲金等,合計共 11 項保險與退休基金。

財政部官員表示,目前社會安全捐的 11 個項目中,以全民健保 4010 億元、占比 35% 最高,其次分別為勞工保險與勞退基金,比重分別為 26%、15.6%,三者合計比重超過 77%。

根據財政部統計,從 2006 年以來,受到社會福利保險費率調整影響,推升社會安全捐規模逐年成長,從 2016 年 6555 億元增加至 1.13 兆,11 年來共增加 4767 億元,增幅高達 73%。

進一步觀察前三項保險規模,其中又以勞工保險與新制勞退基金這 11 年來增幅高於整體平均,其中勞工保險增幅高達 1.3 倍最多。

官員表示,主要與勞保費率增加與基本工資逐年調升有關,其中勞保費率從 2006 年的 5.5% 提高至 9.5%,基本工資也從 2006 年的 15840 元提高至 21009 元;至於新制勞退基金則因提繳金額與人數增加而成長,舊致則因 2016 年勞基法修正,強制雇主須提撥補足退休準備金差額,進而推升增幅成長。

在景氣復甦帶動下,使得我國賦稅收入逐年增加,其中 2016 年租稅負擔率達 19.9% 創下近年新高,2017 年則微幅降至 19.3%。

官員表示,加計社會安全捐後與歐美國家租稅負擔率平均約 3 到 4 成相比,我國租稅負擔率仍不到 2 成,仍是 OECD 中相對較低的國家

台灣租稅負擔率19.3% OECD國家排名次低 | Anue鉅亨 - 台股新聞 https://bit.ly/4h8ugDF

-------------------

租稅負擔率(Total Tax Revenues as a percentage of GDP)為國際上比較各國租稅水平時,最廣泛被運用的數據。即政府稅收占國民生產毛額(GDP)或國民所得(GNP)的比率,以衡量一國國民的租稅負擔程度,比率越高者表示國民支付給政府的稅收越高,政府規模也越大,提供的公共建設服務的質或量也更高,相對的涉入人民生活的程度也就越高。[1]

租稅負擔率下降的主因有稅收對稅基缺乏彈性、愈來愈偏重直接稅的租稅結構無法有效配合經濟發展、租稅減免金額龐大及稅式支出增加、投資減少使得稅收流失、稅制改革推動不易等。

租稅負擔率 - 維基百科,自由的百科全書 https://bit.ly/4a9XEHB

台灣[編輯]

1990年臺灣租稅負擔率曾高達20%,不論是否包含社會安全捐,20年來呈現下滑的情形。不符OECD國家租稅負擔率自1965年以來反而有逐年增加之趨勢,並且相較於其他國家,臺灣的租稅負擔率較低。[2]

依據財政部財政統計年報,2010年至2016年臺灣的租稅負擔率(不含社會安全捐,即勞工保險、健康保險等社會保險支出)分別為12.0%、12.9%、12.8%、12.6%、12.3%、12.7%及13%,只比產油國的阿聯、阿曼等國要高。[3]

中國(中國大陸)[編輯]

中國大陸2016年的租稅負擔率(不含社會安全捐)為17.6%。

香港[編輯]

香港地區2012年的租稅負擔率為13%,香港實行低稅率及簡單稅制,但薪俸稅最高稅率17%、利得稅稅率16.5%、物業稅(房租收入)稅率15%,僅對少數商品(酒、菸、碳氫油及甲醇等)徵收消費稅(商品及服務稅),本地企業股息免稅等。

新加坡[編輯]

新加坡2014年的租稅負擔率(不含社會安全捐)為13.7%;2017年則為14.1%。

日本[編輯]

日本2010年至2011年的租稅負擔率(不含社會安全捐)分別為16.3%、17.9%;2015年則為17.9%。

韓國[編輯]

韓國2010年至2012年的租稅負擔率(不含社會安全捐)分別為19.3%、19.8%及20.2%;2015年則為18%。

美國[編輯]

美國2010至2012年的租稅負擔率(不含社會安全捐)分別為17.6%、18.5%及18.9%;2015年則為19.8%。

英國[編輯]

英國2015年的租稅負擔率(不含社會安全捐)為26.5%。

法國[編輯]

法國2015年的租稅負擔率(不含社會安全捐)為28.2%。

德國[編輯]

德國2015年的租稅負擔率(不含社會安全捐)為22.9%

租稅負擔率 - 維基百科,自由的百科全書 https://bit.ly/4a9XEHB