【專欄】上班族的滾雪球投資法 | 民報 Taiwan People News

【民報】【專欄】上班族的滾雪球投資法

www.peoplenews.tw查看原始檔六月 16日, 2018

【樂透人生】「錢從哪裡來?如何變大?」如果在收入和儲蓄有限的情況下,投資是唯一途徑,但如何在最短時間獲取大投資利益?投資要做功課,常見的理財工具有哪些?投資房地產需要一大筆錢,以後再說吧。

國人最愛的銀行定期儲蓄存款,利率太低,無法抗通膨。另一個最愛的是購買蓄儲險保單,因近十年保單IRR極可能小於2%,並不適合小資族累積財富。

用刪除法來看,常用的工具就剩下:股票、基金、衍生性金融商品和股權投資。

複利效應

圓夢方程式告訴我們:「財富=本金x利率(或投報率)x時間」,努力找高投報率的商品,似乎就是一個大的挑戰。

如果專款專用,認真找到一個投報率高但風險低的商品,一段時間之後,財富水平會差很多,這就是複利效應,也是巴菲特的「雪球效應」。「雪球效應」說找到一個長長的坡道(n)和濕濕的雪(r),持續不斷的投入(PMT和PV),就可以造就驚人的財富(FV)。

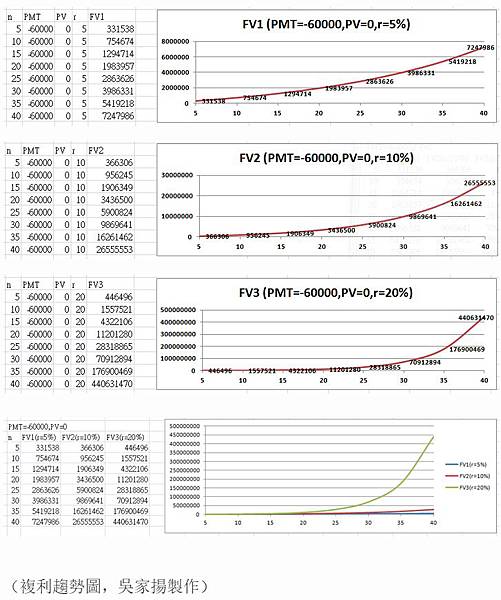

我們來看如何滾出財富,這裡的n是年期、r是投報率、PMT是投入的年金金額、PV是現在投入的金額、FV是最後產生的金額,投入和產出會是相反的符號。

(複利趨勢圖,吳家揚製作)

先了解風險

衍生性金融商品的報酬率高,但風險也高。衍生性金融商品常見的就是期貨、選擇權和權證,而連結的商品是外匯、股票、指數或原物料等等。

衍生性金融商品的之所以報酬率高,是因為槓桿大,從10倍到500倍都有可能。如果看對趨勢,以小搏大,可以很快建立第一桶金。但如果看錯,因為槓桿大,很快就輸光本金或破產。

槓桿大,可以忍受的波動小,也可能瞬間產,例如外匯保證金交易。2015年1月15日,瑞士央行突然宣布取消自2011年9月以來一直維持著的歐元兌瑞郎匯價1.20下限措施,導致市場出現了1970年代以來最大的震盪。當瑞士政府宣布瑞朗與歐元脫鉤,造成瑞朗大漲而歐元大貶,許多公司和個人在45分鐘內就此消失。(資料來源:https://news.cnyes.com/news/id/4017599)

簡單來說,10倍槓桿的意思是,拿出本金1元去買10元的商品,先不考慮其他成本。如果商品從10元漲到12元,你賺200%((12-10)/1*100%),短期有機會獲利數倍。如果商品從10元跌到8元,則賠200%((8-10)/1*100%),連本金都不夠賠,輸光或破產。

但實際的交易世界,遠比這個複雜。有時間效應要轉倉、要先繳保證金、有個人信評問題、還要了解保證金制度SPAN。即使你看對趨勢,但投資組合中有一顆老鼠屎,也可能壞了整鍋粥。許多人遇到一次大事件就GG了,就是不了解風險的緣故。

股票槓桿不大,正常情況下,風險遠小於衍生性金融商品,通常也沒有到期日。融資(本金40%)的槓桿2.5倍、融券(本金90%)的槓桿很低,而基金就是本金投入。除非看錯趨勢賠錢,也是自找的,否則「瞬間」賠到傾家蕩產的機率不高。所以風險降低許多,當然投報率也會下降。

未上市櫃公司股票,因為資訊不對稱,透明度不高且流動性低,風險大。但如果成功上市櫃,通常有一段蜜月期,漲個3倍也是可能的。

另外,還有一種叫「股權投資」,主要投資在IPO之前或公司早期階段,也是當公司股東的一種方式。公司成立5年還存活的公司,只有5%不到,還很多是不賺錢的公司,只是還沒收起來而已。這時的股東,又稱天使投資人。這種公司資訊完全不透明,因此風險極高,評估的專業能力也要夠強,評估標準也和上市櫃公司不一樣。如果成功上市櫃,雖然閉鎖期3年到5年,會有機會拿到10倍甚至20倍以上的高報酬率。

從2008年金融海嘯之後,VIX是投資市場要認識風險的一個好指標。恐慌指數VIX現在處於歷史低檔,從經驗值來看,如果VIX上升到30以上,就要有警覺了,至少要降低持股比重。而當VIX上升到40以上,就空手觀望,甚至要做空了。

再求投報率

台灣績優股票的年化報酬率,長期持有應該可以到10%。台灣ETF 0050,應該有5%以上。美股道瓊指數ETF可達15%,波克夏B股可達18%。有題材的基金,有機會短年期達20%以上。有題材的飆股,極短線就有極大爆發力,股價可能倍數成長。但最會賺的還是屬於衍生性金融商品。

有些股票有穩定的價格區間,3年會漲50%或一倍以上的股票也不少,都需要做功課將這些「好股票」找出來。如果有機會找出值得投資的商品,例如未上市櫃股票或股權投資,這樣的投報率更高,可以縮短目標時間。

主動型基金的費用相當高,除非經理人績效極佳,否則建議被動型基金ETF為主。另外,月配息的高收益債,也是可以參考的投資標的。

如果財富有一定規模要用投資組合,盡量以資產配置的角度來進行。但小資族的作法,顯然要集中火力集中投資才行。

有一好沒兩好?

真的有報酬率高,而風險低的商品嗎?

我們常常會自問自答,應該沒有才對?如果將投資標的放到海外去,相同的東西例如儲蓄險保單,投報率就不同。又例如股票基金或ETF,海外的公司規模更大,風險搞不好會更小一些。

衍生性金融商品的風險可依控制嗎?當然可以,只要「不使用槓桿」,這樣就和買一般商品沒有太大差異,只是本金需要「極大」才能操作,會同步降低投資風險和獲利機會,但可以省下不少交易成本和稅金。

每種投資工具都有優缺點,風險是缺點,了解和接受之後,再投入本金和時間。了解缺點之後,要研究優點和報酬率。可以賺到錢的都是好工具,不用糾結於任何商品。當好公司的股東,不一定會讓你賺到錢。反之,當爛公司的股東,也可能大賺。

財富目標500萬

如果有做功課,選擇商品的能力很強,運氣也夠好,就可以透過投資,來賺得額外的財富。上班族不容易一次拿出一把筆錢來投資,所以複利以定期定額為例來說明。

曾經有人投資權證,而從8萬本金在半年內,變成1,000萬。也有人從10萬本金在半年內,變成1,000萬。全台灣就這兩人而已,其他的人或許未曝光而不為人知。但他們也不可能以這種投報率,持續20年來增加資產,否則應該是全球首富了。

如果財富目標是500萬元:定期定額每年拿出6萬元,找到10%的商品,持續複利24年,24年後就有531萬元;找到20%的商品,持續複利16年,16年後就有525萬元。要知道,複利是一個指數方程式,之前累積效果慢,要有耐心,一定會有豐富的回報。

所以從6萬到500萬,快則半年,慢則20年。但還有些方法,或許還可以調整時間進到10年內,例如:增加本金投入或在財富累積曲線上不同時間,運用不同的工具等等。保持學習和保持樂觀,是在投資市場生存的不二法則。

留言列表

留言列表