這家養老院 憑什麼成為台灣第一品牌?

分享留言列印

A-A+

2018-01-04 13:26天下雜誌

【文/黃惠如;圖片/劉國泰】

哪一家養老院能讓上千人搶著候補,連執行長母親也要排5年半?雙連安養中心的多層級照護,從老化初期到生命最終,都有階段性照顧服務,長輩可以在此安心終老,不怕當老人球。

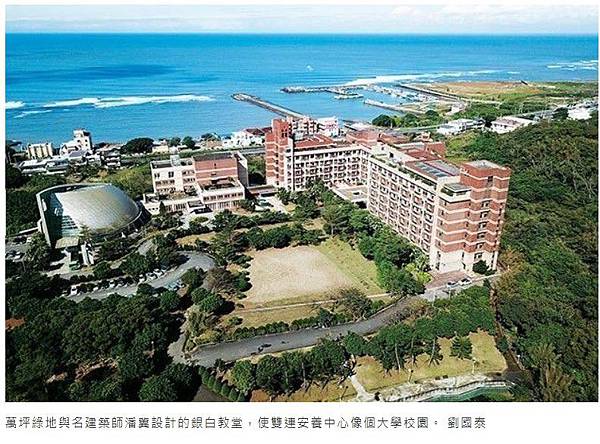

萬坪綠地與名建築師潘冀設計的銀白教堂,使雙連安養中心像個大學校園。 劉國泰

萬坪綠地與名建築師潘冀設計的銀白教堂,使雙連安養中心像個大學校園。 劉國泰

沿著淡金公路往前,海風甩在後頭,彎進一條小路,眼前是萬坪綠地與一棟銀白色大教堂。走進雙連安養中心,訪客不禁互道,「這裡好像大學校園。」

室內天花板挑高、溫暖明亮。工作站特別低,坐輪椅的老人家一靠近就能和工作人員眼神相對。

「工作站不是辦公室,不是老人家來找你,是你(指工作人員)找老人家,」雙連安養中心執行長蔡芳文說。

工作人員迎上前,都是笑臉盈盈的年輕人。他們向訪客自我介紹是老人福利系畢業的學生。雙連為了幫台灣培養長照人才,堅持不聘外籍看護工,大量引用相關科系學生,自行培訓,並提供加薪、升遷的管道。

多層級連續性照顧,長輩不怕變人球

雙連共有432床,長年都有上千人候補,是台灣長照第一品牌。它吸引海內外參訪團不斷,執行長蔡芳文更被長照業界戲稱「六軍統帥」,因為他已將雙連經驗輸出,時常往返中國大陸,在同樣面臨高齡與少子化的各大城市擔任顧問。

雙連的品質不只是硬體。蔡芳文提及,20年前雙連教會規劃安養中心,他不知如何經營,花了兩年、兩百多萬元走訪瑞典、英國等12個國家,悟出「多層級、連續性長照服務模式」,才可能永續經營。

因此,雙連從老人家身體健康還能自理時,以安養中心照顧;隨著老人家年齡漸長、功能衰退,就以養護、長期照顧與失智專區等不同層級照顧;甚至到生命最終,都有安寧療護。老人沒有一旦生病,就要被踢出機構的擔憂。

老人家還健康時,要讓他們有舞台、有成就感。雙連每週開超過30堂各類學習課程。

萬一老人家生病,雙連也和馬偕醫院合作,家醫科、神經內科、身心內科、皮膚科等醫師定期巡診來雙連,可立即處理。

2010年雙連成立的失智專區也是全國第一個採單元式照顧(Unit Care)的機構。每個失智長輩擁有獨立房間,但每八到十人為一單位共同生活,共用客廳、簡易廚房、餐廳等。長輩自行用餐、擦桌子洗碗、整理房間,增加和別人的互動,減緩退化的速度。

連執行長母親都要排隊等五年半

不過,也有人認為,雙連雖然照顧品質廣受肯定,但土地多由教友捐贈,比較不能成為一般沒有宗教支持的台灣養老院的經營模式,但卻可成為有教會或慈善基金會的有心人士學習與效法的對象。

走進餐廳,一位滿頭銀髮的女士揮手招呼。「那是我母親,排了5年半才住進來,」蔡芳文說。淡淡這句話說明雙連經營20年的成績

2017年09月30日07:35

台灣邁入高齡化社會,監察院昨舉辦老人人權研討會,內政部次長花敬群說,「很多高齡者本來可以拿來當退休的資源,被孩子們拿去買房子了!」如同退休資源的流失,子女買房「掏空」老人,若不能以政策解決,將衝擊高齡者經濟安全,在台灣社會是非常嚴重的現象。

花敬群說,希望以社會住宅、都市更新以及租賃版「以房養老」的包租代管方式,讓「孩子不用那麼快買房子,退休者養老金不用被掏空」。

台大社會系教授薛承泰則分析,若60歲退休、平均餘命22年,以每月花2萬元計算,退休前至少需準備528萬「基礎老本」,但若估算子女工作不穩、配偶沒有退休金、身體健康問題或需修繕房屋等,「基本老本」則上看一千萬元,至於「理想老本」參考民間調查約落在1450萬元至1750萬元間。(政治中心/台北報導)

公務員2016去年退休減少2219人 平均年齡56歲

分享公務員去年退休減少2219人 平均年齡56歲到Facebook 分享公務員去年退休減少2219人 平均年齡56歲到Line 分享公務員去年退休減少2219人 平均年齡56歲到Google+

2017-07-20 17:15

〔即時新聞/綜合報導〕銓敘部今在考試院會報告指出,公務人員平均退休年齡已逐年提高,以105年度來說,公務人員退休人數減為9584人,較104年度減少2219人,平均退休年齡56.61歲;至於歷年來平均退休年齡都較公務員年輕的教育人員,平均退休年齡則是53.99歲,退休人數較104年增加357人。

銓敘部今在考試院會報告指出,公務人員平均退休年齡已逐年提高,以105年度來說,公務人員退休人數減為9584人,較104年度減少2219人,平均退休年齡56.61歲。(資料照,記者黃邦平攝)

銓敘部今在考試院會報告指出,公務人員平均退休年齡已逐年提高,以105年度來說,公務人員退休人數減為9584人,較104年度減少2219人,平均退休年齡56.61歲。(資料照,記者黃邦平攝)

《中央社》報導,銓敘部今報告105年度軍公教人員退休統計,報告中指出,公務人員退休人數在100年度與101年度突破萬人,102年度及103年度減為9000多人,104年度再次突破萬人,是近10年最高峰。不過105年度減為9584人,較104年度減少2219人,減幅達18.8%。銓敘部分析,減少原因包含危勞退休人數減少與一般公務人員自願退休人數減少;原因則是月退休金起支年齡延後方案逐漸發揮延後退休成效,以及政府積極推動年金改革方案,讓公務員持觀望態度而減少自願退休意願。

至於教育人員退休人數則是逐年增加,在99年度至101年度間每年約5000多人,104年及105年更陸續增加到6371人、6728人。據教育部分析,申請自願退休的可能原因,除個人生涯規劃與健康等因素外,為避免受退休制度改革影響,也是促發辦理自願退休的原因。

報告也分析請領退休金的種類,以105年度來說,選擇領月退休金的公務員比率為95.81%,教育人員為98.77%;支領一次退休金的公務員為4.19%,教育人員在2%以內。

報告中也指出,105年度軍職人員有1萬992人退伍,較104年度增加612人,平均32.43歲退伍。警察人員部分,則是2012人退休,較104年度減少1226人,減幅高達37.86%,平均自願退休年齡53.06歲;退休人員當中,89.71%選擇領月退休金,支領一次退休金有10.29%,是10年來最高峰。

退休準備1500萬夠不夠?北部人說不夠

分享退休準備1500萬夠不夠?北部人說不夠到Facebook 分享退休準備1500萬夠不夠?北部人說不夠到Line 分享退休準備1500萬夠不夠?北部人說不夠到Google+

2017-07-05 16:30

〔記者廖千瑩/台北報導〕摩根投信今年針對全台民眾做摩根退休快樂指數©調查,據本次統計,台灣民眾認為理想退休準備金的金額平均為1497.3萬元,進一步分析,以地理區域來看,居住於北部的民眾,對於理想退休金的要求比起平均值更高;以性別來看,男性的標準又較女性更為嚴苛。

調查顯示,多數住在北部地區的民眾,預期理想退休金要達到2千萬以上。(新北市政府勞工局提供)

調查顯示,多數住在北部地區的民眾,預期理想退休金要達到2千萬以上。(新北市政府勞工局提供)

摩根投信董事總經理邱亮士表示,調查顯示,預期理想退休金要達到2千萬以上水準的民眾,佔全體調查樣本的23%,而這逾兩成的民眾之中,有高達半數住在北部地區,顯見在大台北等北部都會區生活或花費支出較高,才會讓該地民眾對退休準備金的要求更高,甚至有民眾認為要準備3千萬元以上才足夠,幾乎是平均值的兩倍之多。

有趣的是,設下超過2千萬元高標準理想退休金的民眾,以性別來看,又以男性為多數,男與女比例約為6比4。邱亮士解釋,男性在家庭中通常扮演經濟支柱的角色,更能感受到退休金充裕程度影響實質退休生活,對退休生活「想得稍微多一點」,相較女性似乎更未雨綢繆。

另外值得注意的是,從摩根退休快樂指數©交叉分析,理想退休準備金額的多寡,與健康、自我實現等面向並無絕對的關聯性,但若理想退休準備金僅預期不到500萬元者,在財富、健康、自我實現以及退休快樂指數©總分的表現,皆處於後段班。

邱亮士指出,即使暫時撇開訂定較高理想退休資金的民眾,以平均金額來看,整體台灣民眾目前手頭準備的退休資金額240.9萬,距離理想值1497.3萬元中間還有高達1200萬元以上的差距,是相當大的缺口,但事實上,若能從25歲開始,每個月定期定額投資一萬元,以年報酬率5%計算,到65歲退休時即可達到1500萬元的退休資金目標,就算提早至60歲退休,在同樣條件下也能存到超過1100萬元的退休資金。

邱亮士表示,透過上述試算,反映出即早規劃退休人生的重要性,才不會讓落實理想成為遙不可及的夢;另外,運用基金等管道長期且穩健的替自己的第二人生做理財,亦是幫助自己盡早達成目標的重點。

退休理財術-股票作為退休金的 有趣經驗

By 陳碧芬, www.chinatimes.com查看原始檔八月 11日, 2017

國人主要投資理財工具

國人的主要投資工具,根據中華經濟研究院的調查,28.5%是商業保險,26.4%是股票,一般基金約占16.9%,定存有11.7%,這4大工具之外才是外幣、不動產等。在商品種類的選擇上,定存只有年期和利率的考量,商業保險、一般基金則相對制式,除非是私人銀行客戶,完全客製化設計只是一種理想。

相對上,股票作為投資工具,個人可以發揮的空間就無限寬廣。財信傳媒董事長謝金河20年買了台積電股票送給媽媽,投資新台幣6萬元,經過長期配股配息現在價值600萬元;買大安銀行股票送爸爸,卻成了壁紙。

第一銀行退休人員協會理事長李銀櫃說,自己的退休財管部位就有一檔股票:第一金控,任職金融業44年當中有34年任職於第一銀行,只要有機會就會買進一銀股票,「從來沒有賣出過」,長期平均下來,買進成本已均攤到十分划算,年年配息配股,算起來年投報率在5~6%,簡直是現在退休生活的「固定收益」!

股票因個別上市櫃公司的經營、加上大盤牽動因素,在投資工具類別被歸屬於風險性偏高,台灣投資人原本已漸漸退出台股,散戶占總交易量持續減少,就在台股站在萬點到第55天的這周,證交所統計,上市櫃三大法人成交比重降到3成以下,外資成交比重連5日低於2成,加上融資餘額攀升至2,189億元,創下近2年新高水位,現股創雙向當沖後歷史新高,顯示螞蟻雄兵買盤湧現,本土自然人信心恢復。

滙豐2017年最新的《未來的退休生活:趨勢的變革》報告顯示,為儲備未來的退休金,台灣有53%的千禧世代願意進行有風險的投資;X世代為40%;戰後嬰兒潮世代39%。專家分析,這與低利率延續15年了,民眾為了準備退休基金,並不排拒在股市征戰。

滙豐(台灣)商業銀行個人金融暨財富管理事業處資深副總裁陳宥辰指出,在持續變動的年代,仍在工作年齡的台灣民眾認為能夠提供退休資金的前3大來源分別為現金儲蓄(48%)、股票(46%)以及房地產投資(43%),其次為個人退休儲蓄為(42%)和勞工退休保險(21%)。

然而,陳宥辰認為,真正依此比率儲備退休基金的人少之又少,大部分的受訪者(55%)還是以現金作為退休基金來源;52%仰賴勞工退休保險金;42%倚靠社會保險福利金;只有11%的台灣民眾以房地產投資做為未來的退休資金來源。

李銀櫃說,一般朋友都會擔心退休生活,老東家第一銀行對現職員工照顧好,像他多次外派英國、美國設立一銀海外分行,也能顧全家庭,定存金流都交給一銀處理,退休時非常放心。3年前在銀行協助下,正式成立第一銀行退休人員協會,讓退休員工保持互動,去年起協會成員也一起參加台灣金融研訓院建立的「資深金融人才社會回饋服務平台」,每個月都有活動,包括退休理財,大家也會一起作服務,生活相當充實。

單身族如何做退休資產管理?

smart.businessweekly.com.tw查看原始檔

在現代社會中,單身的退休人口愈來愈多,加上國人的平均壽命超過80歲,使單身族群對退休生活更感焦慮,因而許多像吉莉這樣的單身族,會在退休前存好房子和現金。

然而,退休後往往有長達20年∼30年的日子要過,而家人又不一定在身邊,生活起居得靠自己安排,所以理財重點就從資產累積轉為資產管理。因此,安睿保險經紀人公司總經理、認證理財規畫顧問(CFP)姜漢中建議,單身退休族的資產管理可分為以下3個階段:

自主階段》盤點生活費

訂定目標投資報酬率

在退休初期,身心多半仍算健康,生活型態應與退休前相近,但因沒有工作收入,就要靠理財收益來支應。而在這階段,設定的報酬率與配置工具要有以下原則:

1. 報酬率: 退休後的理財報酬率需要多高呢? 姜漢中表示,要計算出年化報酬率,首先應算出退休後的年度支出缺口,即退休應備費用扣除已備收入。以吉莉為例,退休後的支出包括生活費、老年照護費、旅遊費等等,每年生活費近29萬元,老年照護費每年為60萬元,一年的固定支出約為89萬元。

3年後她的年金保險每年會給付10萬元,也就是3年後的年度支出缺口約為79萬元。而她的可投資資產為1,700萬元,在餘命90歲、通膨率2%的情況下,年化報酬率需6.77%才可達標。

不過,在計算報酬率之前,姜漢中提醒要先做好資產盤點,有3個重點:

①收入要計入勞保老年年金、勞工退休金,以及個人可領的商業保險金。

②可投資資產要扣除相當於6個月∼12個月生活費的緊急預備金,以及3年內會用到的資金,例如購車、健康檢查等。

③因物價有上漲風險,估算支出時最好將通貨膨脹列入考量,每年以2%計算。

2. 資產配置: 一般而言,退休後的資產配置因首重收益穩定,所以工具要較保守、變現性要高,因此股票型基金和債券型基金是較適合的投資工具。如果像吉莉一樣,資產多配置在基金的退休族群,有2個重點要注意:

①股、債都以全球型標的為佳;

②債券型基金為主,股票型基金為輔。

至於股債比率呢?基本上全球股票型基金長期以來的合理年報酬率為8%∼9%、全球債券型基金為4%∼5%,退休族群可依此條件進行比率分配。姜漢中提醒,有時候即使全部資金配置到債券型基金也能達成目標,但持有單一資產的風險太高,姜漢中表示,必須分散到風險係數負相關的資產,股債比率以1:9為宜。檔數則盡量控制在5檔以內,以降低研究和管理的難度。

非自主階段》

用殘扶險支應照護費用

退休後有可能因老化、疾病或意外,導致無法自理生活。因沒有親友的支援,就更需靠個人預先規畫的財源、醫療照護來支應。姜漢中建議採取以下2步驟規畫:

1.估算養護生活的費用:老年無法自理時,可選擇聘請看護或是住進養護機構。若選擇聘請看護,以外籍看護為例,每月至少需2萬2,000元以上,另外還需加計營養品、輔具等開銷;若要住養護機構,公立每月平均2萬元起跳,私立每月平均在2萬5,000元以上,有些還需繳上百萬元的保證金。

2.靠保險支應費用:養護費用的財源,除了靠自行投資的收益外,也可以透過保險來支應。如果選擇保險,姜漢中建議,可投保殘扶險,理賠時會依照殘廢等級表,定期給予殘廢扶助金,在理賠條件的認定上相對沒有爭議。目前以50歲女性投保每月給付3萬元的1年期定期殘扶險附約為例,1年保費為2,000元∼3,000元,保費不高,是不錯的運用工具。

對於資產較多,尤其還有房地產的退休族,若為了避免因失能而無法做財務調整、照護方式等決策,姜漢中建議,可預先將部分資產轉進「安養信託」,依自己的期望來安排和支應生活照護的花費。

舉例來說,若打算在一定歲數後入住指定的安養中心,則信託業者就會在你入住後,直接撥款至該安養中心。此外,也可指定信任的親友或機構作為監察人,監督信託業者是否有正確執行信託內容。

臨終階段》預立遺囑

做最合意的遺產分配

對於自己一生努力累積的資產,總會希望在過世後有最好的運用,因此就有必要預立遺囑。姜漢中則指出,目前訂立遺囑有5種方式:自書、公證、代筆、密封與口授,前3種是較常見的方式。以單身族群來說,他建議以公證的方式訂立遺囑,好處在確保遺囑內容具有法律效力,但須支付公證費用,若未來有需要調整時,就是一筆不可避免的成本。

自書遺囑則是自行書寫遺囑內容,因此不須負擔額外的費用,但必須是手寫的,而若遺囑內容牴觸法律,日後容易會有爭議或糾紛;代筆遺囑實務上則多由律師執行,且需有3人以上見證,其公信力介於公證遺囑與自書遺囑之間。其實每一種方式都有其限制,選擇最能按己意和資源執行的,讓自己的一生有最完滿的結束。

專家評析》

估算退休金缺口、照護費用,再回推目標報酬率

吉莉在工作時已經累積了許多資產,加上她日常生活開銷不高,因此她在退休後,經濟上會比一般人更有餘裕。而除了退休金的準備充分,吉莉最難能可貴的是,已訂立公證遺囑,且她的遺囑內容皆使用比率分配,好處在於資產的價值未來若有變動時,也不會造成分配上的困難。

另外,由於吉莉已進入須靠理財收入的階段,但距離可領取勞保老年年金,與勞工退休金尚有一段時間,因此以下試算未計入這2筆收入,同時也是相對保守的估算方式。未來若加計退休年金,則所需的年化報酬率就會降低。

步驟1》計算退休生活費缺口、可投資金額

退休生活費缺口=退休支出-退休收入=年度生活支出28萬9,500元-年金保險給付10萬元(3年後開始領)=18萬9,500元

可投資金額=總金融資產-預留金額=(現金1,200萬元+股票60萬元+基金410萬元+保險130萬元)-(1年緊急預備金28萬9,500元+剩餘3年保費66萬元)=約1,700萬元

步驟2》計算老年照護費用

老年照護費用=每月5萬元×12個月=60萬元

步驟3》計算所須投資報酬率

退休總支出缺口=退休生活費缺口+老年照護費用=18萬9,500元+60萬元=79萬9,500元(年金保險給付前為88萬9,500元)

想利用每年投資配息填補缺口,並希望可投資金額1,700萬元到過世前仍未有減損的話,則需年化報酬率6.77%。當然,若願意動用這筆可投資金額補足缺口的話,所需年化報酬率就會下降。另外,假設吉莉選擇用保險轉嫁老年照護費用,所需的年化報酬率也會跟著調降。(以上平均餘命估計至90歲,通膨率以2%計算、老年照護費用成長率以2%計算)

小檔案_姜漢中 [ 隱藏 ]

現職: 安睿保險經紀人公司總經理

經歷: 鼎盛理財規畫顧問公司總經理、ING安泰人壽業務襄理

專長: 家庭財務規畫、退休規畫

姜漢中 Hans Chiang

安睿保經總經理 General Manager CFP®

Hans是安睿保險經紀人股份有限公司的總經理,負責從風險保障的角度,為客戶提供完整且適當的人生財務建議,協助客戶擬定未來理財計劃與執行策略,讓客戶清楚知道該如何達成人生的各項目標,並對未來充滿信心與掌控感。

Hans同時擁有國立清華大學的化學工程碩士學位以及國立政治大學經營管理碩士學位(EMBA),並且在台灣、香港及中國地區均取得第一屆的認證理財規劃顧問CFP®專業資格。他同時擁有特許財務規劃師(FchFP)、投信投顧業務人員、證券商高級業務人員、投資型保險業務人員、壽險業務人員、信託業務人員、產險業務人員等多種金融專業證照。

在加入安睿之前,Hans歷任鼎盛理財規劃顧問公司總經理,以及ING安泰人壽業務襄理。從購買第一份保險開始,Hans便開始認知到正確理財規劃的重要,因此選擇壽險顧問作為他的第一份工作,持續累積全方位的專業理財知識,最終取得CFP®的專業資格並且成立了自己的理財規劃公司。累積了完整的專業素養及實務歷練後,Hans基於對安睿理念的認同,成為Sinopro的一份子。

基於他在理財規劃領域的高度專業及豐富經驗,Hans時常接受專業財經媒體的訪問及報導,同時著有 “全方位理財規劃” (合著) 及 “精打細算學理財” 兩本理財專書。

在工作之餘, Hans喜愛閱讀、享受美食以及國外深度自助旅遊。到目前為止,他已經帶著全家人自助旅遊超過二十個以上的國家。

鼎盛理財規畫顧問公司總經理--姜漢中

325談天說地

你知道一點紅利能創造多少價值嗎?花了錢卻兌換一堆不划算、又用不到的東西嗎?看姜漢中如何創造紅利點數的價值!

■身為CFP理財規畫師的姜漢中,把每一筆帳都算得清清楚楚,信用卡紅利也不例外。 楊文財攝

現代社會,沒有信用卡的人是少數。信用卡都有紅利積點或者消費福利,有些人刷卡累積了紅利,認為沒什麼價值,毫不在意;有些人為了累積點數,胡亂消費,花 了錢卻換一堆不划算的物品。但你知道善用這種消費工具附贈的福利,竟然可能幫一個人賺到價值新台幣二百二十五萬元的機票,而且賺到每個月超過五千元的免費 停車嗎?鼎 盛理財規畫顧問公司總經理--姜漢中巧用信用卡紅利換里程數,換到台北歐洲頭等艙來回機票九張,還有一 次經濟艙升等頭等艙!能夠以紅利點數換到頭等艙,背後大原則是:先找出你的需求,訂好明確目標,不是有便宜就去撿;用不到的,就算再便宜也不划算。聰明消 費,要針對你的需求,算出每消費一塊錢創造多少價值。這個價值不只是省 .

學 & nbsp; 歷: 國立清華大學 化學工程碩士

國立政治大學 EMBA

經 歷:

鼎盛理財規畫顧問股份有限公司 總經理

安泰人壽保險股份有限公司 業務襄理

臺灣FPAT理財顧問認證協會 會員

香港IFPHK財務策劃師學會 會員

中國文化大學教育推廣部 CFP認證理財規劃顧問課程講師

保險事業發展中心 CFP認證理財規劃顧問課程講師

中國文化大學教育推廣部 大陸理財規劃師課程講師

台灣銀行 財富管理課程講師

安泰人壽 財富管理課程講師

中國人壽 財富管理課程講師

摩根富林明投信 財富管理課程講師

證券暨期貨市埸發展基金會 財富管理課程講師

中華保險與理財規劃人員協會 財富管理課程講師

---------------------------------------------------------------

姜漢中

國立清華大學 化學工程碩士

國立政治大學 EMBA

鼎盛理財規劃顧問公司總經理,擁有認證理財規劃顧問 (CFP)資格,ING安泰人壽財金學院講師、保發中心CFP課程講師

10 年金融經驗 / 基礎理財規劃 / 全方位理財規劃授課講師 擁有 CFP 資格

亞太教育訓練網

全 球第一個中文的培訓學習網站,提供教育訓練課程、教育訓練規劃、教育訓練中心等服務。

客服專線:02-8768-3878 傳真:02-8768-3879 週一至週五09:00~12:30;13:30~18:00

鼎盛理財規畫顧問公司總經理--姜漢中 @ 姜姓宗親 :: 隨意窩 Xuite日誌 - https://goo.gl/fgwSpr

留言列表

留言列表